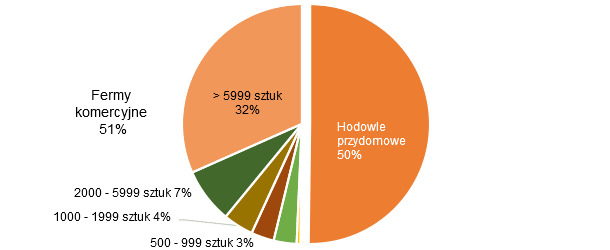

Produkcja trzody chlewnej na Ukrainie rozwija się zarówno w przypadku chowu przydomowego jak i większych ferm komercyjnych. Obecnie producenci komercyjnie akumulują 50% pogłowia trzody (wykres 1).

Wykres 1. Struktura stad hodowlanych według rozmiarów i kategorii ferm w 2015 roku.

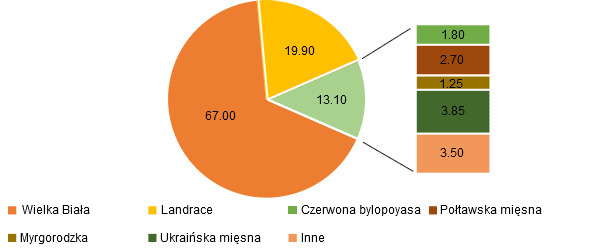

Na dzień 1 czerwca 2015 r pogłowie trzody chlewnej na Ukrainie wynosiło 7,606 tys sztuk (w porównaniu do 7,8 mln w ubiegłym roku). Około 1.88 mln sztuk jest własnością 40 wiodących firm w branży. Lochy w większości są rasy Wielka Biała (Yorkshire) i Landrace (rysunek 2), zaś główne rasy ojcowskie to Pietrain i Duroc.

Wykres 2. Procentowy udział loch na Ukrainie (%) według rasy.

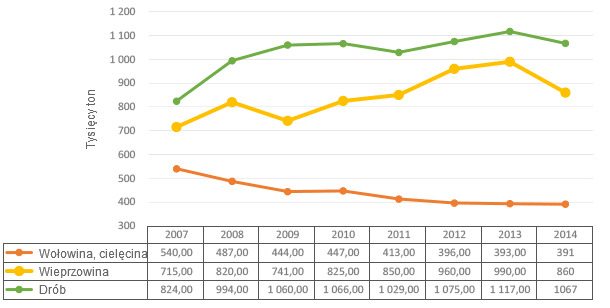

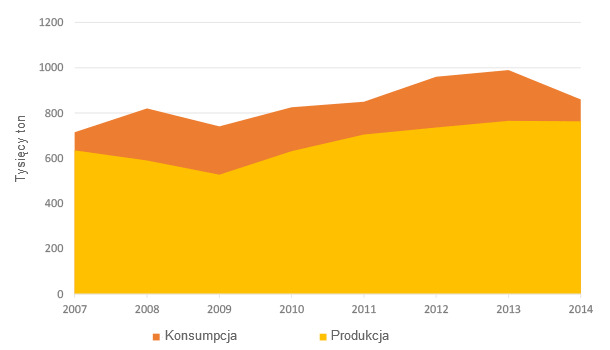

Do roku 2014 spożycie wieprzowiny i drobiu na Ukrainie stale rosło, podczas gdy mięsa wołowego i cielęciny utrzymywało się na tym samym poziomie (Wykres 3). W ubiegłym roku spożycie wieprzowiny zaliczyło znaczny spadek z powodu trudności gospodarczych, politycznych i społecznych. Niemniej jednak, produkcja krajowa pozostała prawie taka sama, na poziomie 763 tysięcy ton (2 tysięcy ton mniej niż w 2013 roku). 51%, czyli 377 tysięcy ton zostało wyprodukowane przez gospodarstwa komercyjne. Ogólna konsumpcja wieprzowiny osiągnęła poziom 860 tysięcy ton, czyli 20 kg na jednego mieszkańca.

Wykres 3. Zmiany w konsumpcji mięsa na Ukrainie.

Obecnie produkcja nie może zaspokoić rosnącego popytu krajowego (Wykres 4). W związku z tym głównym celem na najbliższe 3-5 lat jest wzrost krajowej produkcji wieprzowiny do 1,3 mln w górę ton.

Wykres 4. Zmiany produkcji i konsumpcji wieprzowiny na Ukrainie

Deficyt na rynku wieprzowiny jest równoważony przez import, który w roku 2013 wyniósł 234 tysięcy ton (157 tysięcy ton stanowiło mięso i produkty mięsne, reszta - produkty uboczne; 11% - schłodzone mięso wieprzowe, a 89% - mrożone mięso wieprzowe). Tradycyjnie główną pozycję na liście produktów importowanych na ukraiński rynek stanowią mrożone kawałki (inne niż szynki i łopatki), mrożone wątroby i podroby jadalne. Jednak w 2013 roku były bardzo popularne zarówno świeże jak i schłodzone i mrożone tusze i półtusze świń, przy 5,3% i 6,8% importu jadalnych produktów wieprzowych. Z drugiej strony, w ubiegłym roku import mrożonych wątróbek i innych mrożonych podrobów, a także solonych, solankowych, suszonych lub wędzonych wzrosła w porównaniu do ilości z 2013 roku odpowiednio o 8%, 18,6% i 58,6%. Tego rodzaju zmiany mogą być wyjaśnione zwiększonym zapotrzebowaniem ukraińskich przetwórców na mięso i podroby wieprzowe. Należy również wskazać, że w ubiegłym roku łączna kwota importu zmniejszyła się o 42.55%, z powodu dewaluacji waluty krajowej.

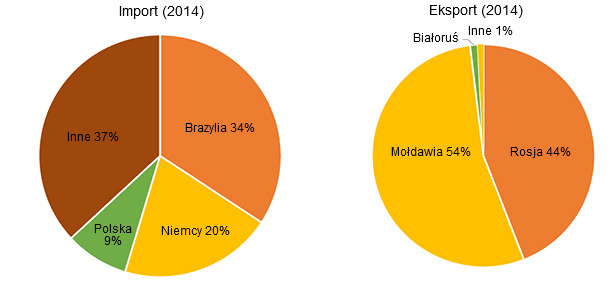

Brazylia pozostawała wiodącym dostawcą (Wykres 5) w roku 2013, Niemcy były drugim znaczącym importerem wieprzowiny. Co do sąsiednich krajów, Polska zajęła 5 miejsce w 2013 roku, jednak w zeszłym roku było to już trzecie miejsce.

Wykres 5. Struktura handlu międzynarodowego (2014).

W 2013 roku Ukraina eksportowane nieco ponad 6 tysięcy ton mięsa wieprzowego i podrobów (w tym 4,6 tysięcy ton mięsa wieprzowego), w ubiegłym roku ilość ta była dwukrotnie wyższa i wyniosła 12,4 tysięcy ton (9,4 tysięcy ton wieprzowiny) i najnowsze dane pokazują, że w ciągu siedmiu miesięcy 2015 r eksport mięsa wieprzowego wyniósł 18,6 tysięcy ton.

Eksport geograficznie był mniej zróżnicowany w 2014 roku: 54% produktów było eksportowanych do Mołdawii, a 44% do Federacji Rosyjskiej.

Ten rok przyniósł wiele zmian w handlu mięsem wieprzowym, a Ukraina eksportuje prawie 10 razy więcej niż importuje. W pierwszym kwartale tygodniowe kursy waluty krajowej powstrzymywały dostawców zewnętrznych i kilka ukraińskich przedsiębiorstw dostało pozwolenie Rosselchoznadzoru na wwóz wieprzowiny i produktów ubocznych.

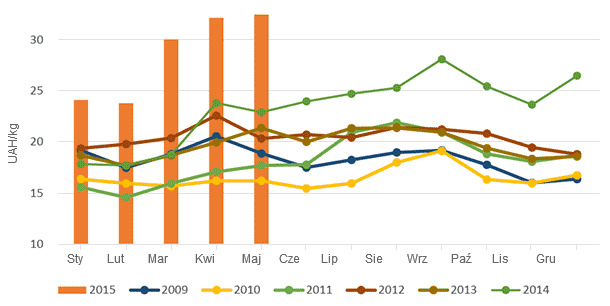

Co do obecnej sytuacji rynkowej, pierwszy kwartał był dyktowany niskim poziomem cen, jednak w drugim ceny się podniosły i i trend ten pozostaje raczej stabilny przez ponad dwa miesiące (Wykres 6). Wspomniana tendencja związana jest z cyklicznym rozwojem przemysłu (każdy cykl trwa około 4-5 lat). Przewiduje się, że zwyżka cen na rynku żywca wieprzowego utrzyma się jeszcze w drugiej połowie 2015 roku.

Wykres 6. Cena za kg żywca (kategoria I), UAH/kg.

Optymalna wielkość stada hodowlanego fermy komercyjnej została oszacowana na 1,2 do 2,5 tys loch (lub do 5 tysięcy loch w przypadku stad podstawowych), zgodnie z wysokim poziomem bezpieczeństwa biologicznego i możliwościami kontroli. Wartość inwestycji znacznie różni się w zależności od czynników technicznych i wyboru między budową i przebudową. Jednakże, średnia inwestycje waha się w zakresie 4-8 tysięcy dolarów.

W chwili obecnej koszt produkcji na kg przyrostu żywej masy ciała wynosi 19-28 UAH (0.73-1.08 €), który zależy głównie od stopnia intensyfikacji chowu.

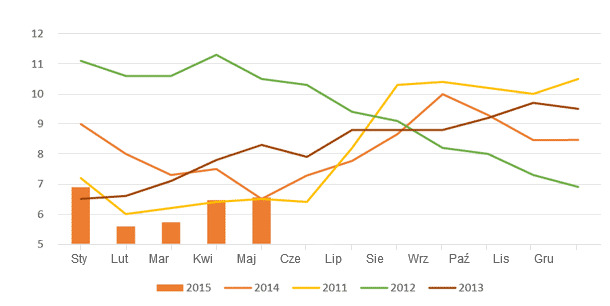

Wykres 7. Zmiany indeksu aktywności rynku w latach 2011-2015.

Zwrot nie zależy tylko od kosztów środków, ale w większym stopniu od wybranej strategii wejścia na rynek.

Generalnie, wejście na rynek jest prowadzone w następujących etapach:

- Badanie rynku i prawnych aspektów jego funkcjonowania.

- Wybór formy organizacyjnej i zarządzania przedsiębiorstwem w kontekście zagadnień prawnych.

- Wybór strategii rozwoju: rozmiar, segment rynku, grupa odbiorców, genetyka.

- Wybór miejsca i terenu.

- Inwestycje w budowę bądź renowację.

- Techniczne aspekty wejścia na rynek.

- Zaangażowanie specjalistów (potencjalny dyrektor przedsiębiorstwa) lub firmy konsultingowej do zarządzania projektem.

Dzisiejszy rynek trzody chlewnej na Ukrainie dostosowuje się do globalnych trendów, aktywnie zwiększa się produkcja a wieprzowina nieznacznie wypiera inne rodzaje mięsa (zwłaszcza wołowe). Rozwój prosperowania ma na celu substytucję importu, dywersyfikację oferty produktowej i orientację eksportową.